Empresas

GOL refinancia dívida de curto prazo e conclui o programa de Liability Management

R$ 1,2 bi

A GOL refinanciou sua dívida de curto prazo e concluiu o programa de Liability Management, conforme documento encaminhado ao mercado.

De acordo com o documento, a companhia concluiu os termos e condições do refinanciamento da dívida da GLA Linhas Aéreas S.A., uma unidade operacional, no valor de R$ 1,2 bilhão com vencimento final em 2024.

Também disse que os participantes do sindicato são bancos locais, e a transação está sujeita a aprovações finais e assinatura da documentação.

E acrescentou que este refinanciamento representa a última etapa do programa de liability management da GOL, o que permitirá que a Companhia retorne ao seu menor patamar de dívida de curto prazo desde 2014 (aproximadamente de R$0,5 bilhão ao final do 3T21).

Gol

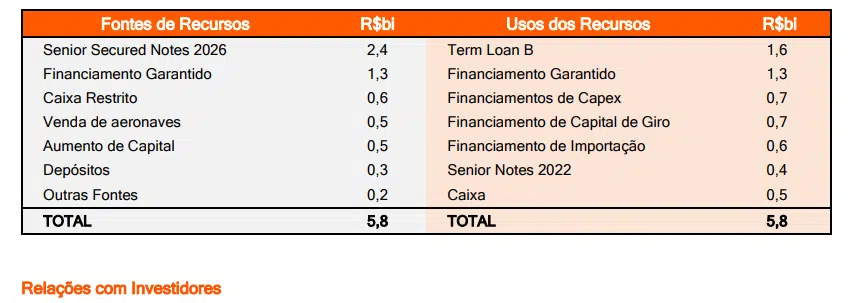

Ainda de acordo com o documento, com esse seu programa de liability management, a GOL utilizou ativos do seu balanço patrimonial para reduzir em R$2,1 bilhões a dívida de curto prazo no período de 12 meses findo em junho de 21.

Em parceria com seus provedores de leasing de aeronaves, a companhia manteve o passivo de arrendamentos em aproximadamente 45% do total do endividamento no mesmo período, com uma taxa de desconto estável em IFRS16.

O refinanciamento da dívida de curto prazo da GOL estenderá o prazo médio dos passivos para 3,3 anos – um aumento de mais de dois anos. Os recursos serão utilizados para refinanciar: R$592 milhões do saldo remanescente da 7ª emissão de debêntures, R$528 milhões de linhas de crédito de financiamento à importação (Finimps), e R$165 milhões de linhas de crédito para capital de giro.

“Com essa transação, a companhia concluiu a maior desalavancagem de balanço patrimonial entre seus pares, tornando-se a empresa aérea com o menor passivo. Agora podemos focar a maior parte do nosso fluxo de caixa operacional para o crescimento operacional sustentável,” disse Richard Lark, Diretor Vice-Presidente Financeiro.

A transação

Conforme a empresa, a transação também melhorará as métricas de crédito da GOL, casando de maneira mais adequada os ativos e passivos futuros, assim como reduzirá o custo médio de dívida da Companhia. Richard Lark adicionou:

“Estamos otimistas de que isso ajudará a restaurar a classificação de crédito da GOL para B/B+, o seu patamar pré-pandêmico, pelas três principais agências de classificação de crédito corporativo.”

A disciplinada gestão financeira da Companhia ao longo da pandemia fortaleceu o seu balanço patrimonial e reduziu o endividamento de curto prazo, preservando a liquidez para a manutenção das operações.

A GOL também concluiu diversas importantes iniciativas para reequilíbrio de sua estrutura de capital, como a amortização do Term Loan B no montante de US$300 milhões, a emissão de US$500 milhões de Senior Secured Notes due 2026, um aumento de capital de R$423 milhões liderado pelo seu acionista controlador, e a aquisição da participação minoritária no seu programa de fidelidade Smiles.

A companhia está listada na bolsa brasileira (B3) sob o ticker GOLL4.

Veja o documento:

-

Economia2 dias atrás

Por que a herança de Tarsila do Amaral está gerando tanto burburinho? descubra os herdeiros

-

Saúde2 dias atrás

Não jogue fora! veja como reciclar óleo de cozinha e fazer a diferença

-

Tecnologia6 horas atrás

Os principais indicadores de que seu celular foi hackeado – esteja alerta

-

Empresas1 dia atrás

Nubank perde 1,2 mi de usuários no Brasil, diz consultoria

-

Economia21 horas atrás

Quando será liberada a 1ª parcela do 13º pelo INSS? Descubra

-

Empresas1 dia atrás

Sabesp: Câmara Municipal de SP retoma debate da privatização

-

Imposto de Renda - IRPF24 horas atrás

Corre que dá tempo! Veja até quando você pode declarar o Imposto de Renda 2024

-

Mercado de Trabalho2 dias atrás

Está precisando de renda extra? descubra os top sites para freelancers agora