Bancos

Klabin (KLBN11): XP reitera compra por 3º tri melhor que o esperado; preço-alvo em R$ 32

Klabin (KLBN11): XP reitera compra por 3º tri melhor que o esperado; preço-alvo em R$ 32

A XP Investimentos já tinha recomendação de compra para as ações da Klabin e reiterou posição, com preço-alvo em R$ 32, por conta dos fortes resultados da companhia.

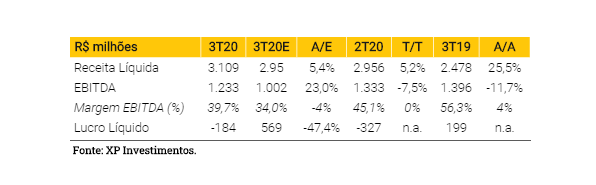

De acordo com o analista Yuri Pereira, a empresa reportou números operacionais melhores que o esperado no terceiro trimestre, com EBITDA de R$ 1.233 milhões, 7% acima do consenso (-8% T/T, -12% A/A).

“O principal destaque foi o volume de papel sinalizando início de recuperação em mais setores da economia. Além disso, volumes de celulose vieram em linha com a nossa previsão e os preços se recuperaram no final do trimestre”, disse.

Vista externa do edifício que abriga a matriz da XP em São Paulo

Resultado operacional

De acordo com ele, operacionalmente os volumes de papel foram o principal destaque do período.

“Volumes de papel foram maiores devido à forte demanda de alguns dos setores mais impactados no primeiro semestre, como alguns bens duráveis, sinalizando um início de recuperação dos mesmos. Embora a alavancagem continue sendo uma preocupação, parece decente, considerando os projetos de expansão em andamento: Dívida Líquida/EBITDA em dólar atingiu 4,0x, contra 3,8x no segundo trimestre de 2020”, elencou.

Klabin: Papel

Para Yuri, o segmento Papel apresentou volumes mais fortes com preços saudáveis. “Em papel, volumes maiores (+8% na comparação trimestral) foram o principal destaque. O preço médio realizado foi ligeiramente mais baixo (-2% T/T, +8% A/A, 2% abaixo do nosso), enquanto os volumes em 513 mil toneladas foram 9% maiores A/A (11% acima do nosso)”, disse.

Celulose

Conforme ele, o segmento celulose reportou um melhor mix compensando parcialmente os custos mais altos. “O destaque foi o melhor mix (incluindo fluff) entre clientes/regiões, compensando parcialmente os preços da celulose de fibra curta mais baixos no trimestre (US$444/t, -5% T/T)”, frisou.

E acrescentou: “os volumes de vendas vieram em linha (398kt, +5% T/T, +22% A/A). Como resultado, as receitas foram de R$ 1.051 milhões (+3% T/T, +45% A/A, -3% vs. XPe). Mantemos nossa visão positiva para os preços de celulose no futuro, com preços (atualmente em US$452/t) abaixo do custo marginal (US$ 500/t, na nossa visão). Do lado negativo, custo caixa pior (+10% T/T, +6% A/A, em reais) com preços mais altos de produtos químicos (soda cáustica) e custos relacionados a intervenções antes das paradas de manutenção, que geralmente ocorrem no segundo trimestre, compensaram o desempenho ainda bom nos volumes.”

Veja KLBN11 na Bolsa:

-

Economia2 dias atrás

Por que a herança de Tarsila do Amaral está gerando tanto burburinho? descubra os herdeiros

-

Tecnologia7 horas atrás

Os principais indicadores de que seu celular foi hackeado – esteja alerta

-

Saúde2 dias atrás

Não jogue fora! veja como reciclar óleo de cozinha e fazer a diferença

-

Empresas1 dia atrás

Nubank perde 1,2 mi de usuários no Brasil, diz consultoria

-

Economia22 horas atrás

Quando será liberada a 1ª parcela do 13º pelo INSS? Descubra

-

Empresas1 dia atrás

Sabesp: Câmara Municipal de SP retoma debate da privatização

-

Imposto de Renda - IRPF1 dia atrás

Corre que dá tempo! Veja até quando você pode declarar o Imposto de Renda 2024

-

Tecnologia2 dias atrás

Qual é o emoji que mais confunde os brasileiros? É de surpreender!