Ações, Units e ETF's

‘Persistência’ da Selic e ‘melhoria institucional’ favoreceram ativos de risco

IMAB 5+, NTN-B e IRF-M exibiram valorização acentuada nos últimos quatro meses

Embora mais tardia do que esperavam alguns setores do mercado, a ‘persistência’ da taxa básica de juros (Selic) no elevadíssimo patamar de 13,75% ao ano (desde agosto de 2022) acabou tornando mais atrativos, os chamados ‘ativos de risco’, que contaram, nos últimos meses, com a migração massiva de recursos, por parte dos investidores.

Como resultado desse movimento – enquanto o corte da Selic (esperado para esta semana) não se concretiza – julho marcou a sequência de quatro meses seguidos de bom desempenho dessa classe de ativos brasileiros.

De acordo com analistas, também exerceu influência nesse movimento de mercado a “melhora institucional’ produzida pelo avanço da reforma tributária no Congresso Nacional, que se seguiu à aprovação do arcabouço fiscal.

Igualmente influenciou tal quadro de investimentos mais ‘arriscados’, a percepção de que, no exterior, o ciclo de alta de juros (leia-se, do Federal Reserve (Fed) nos Estados Unidos e do Banco Central Europeu (BCE), na Europa) estaria próximo do fim. De qualquer modo, ante à continuidade de ‘incertezas’, gestores de recursos e de patrimônio buscam aproveitar ‘taticamente’ a descompressão (dos juros).

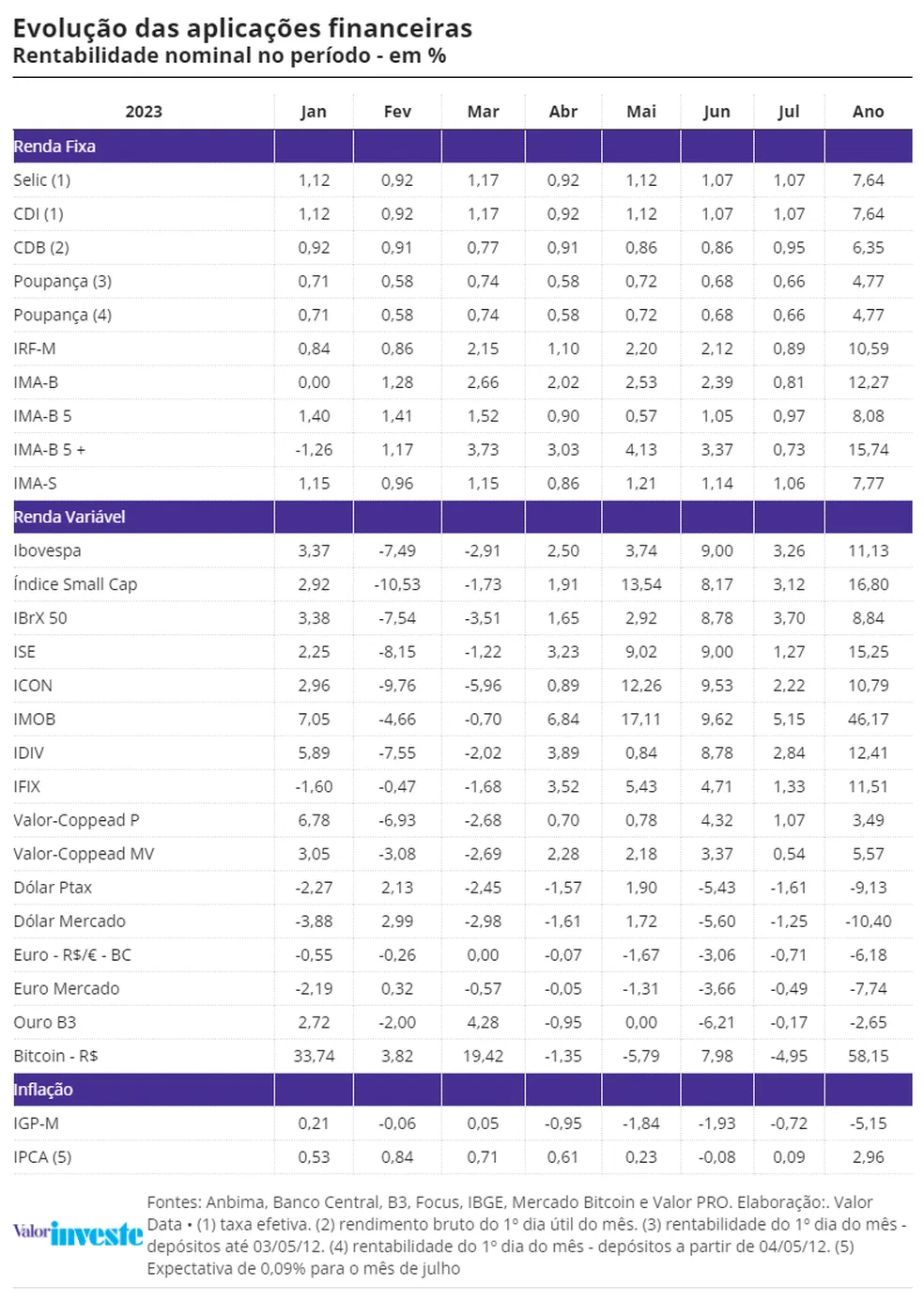

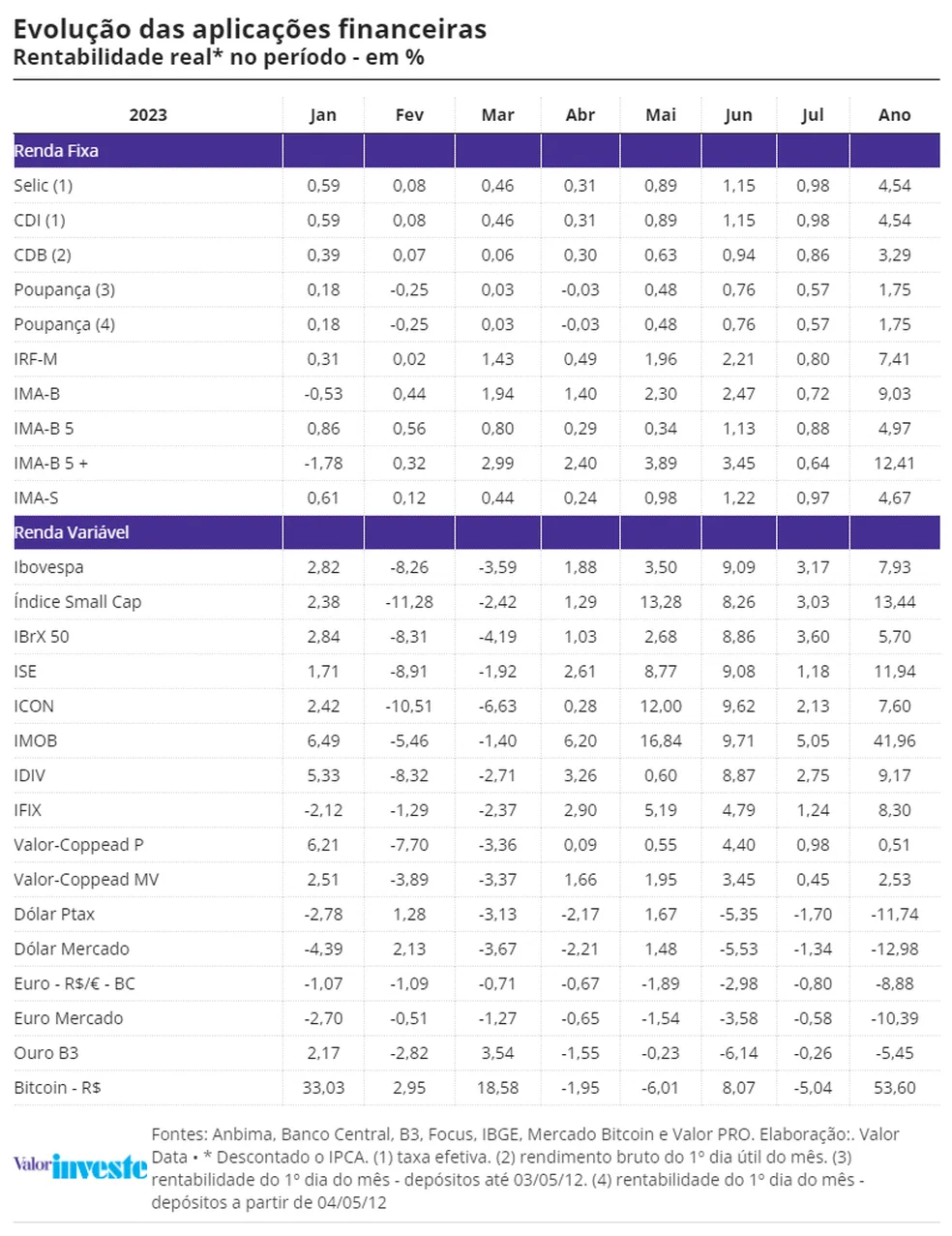

Enquanto o Ibovespa não teve força para se manter nos 123 mil pontos no mês passado (encerrado com valorização de 3,26%, a 121.943 pontos) e o dólar comercial apurou recuo mensal de 1,25%, fechando a R$ 4,7289, na renda fixa, títulos públicos prefixados e indexados à inflação apresentaram resultados bem positivos: O IMA-B 5+ (referente a uma cesta com Notas do Tesouro Nacional série B (NTN-B ou Tesouro IPCA+), atreladas ao IPCA e prazo superior a cinco anos, obteve valorização próxima a 16% no acumulado do ano. Já o IRF-M, de prefixados, apurou 11% de rentabilidade, em linha com o Ibovespa, que subiu 11,13% em igual período. No exterior, o Nasdaq Composite saltou 36,8% no ano e o S&P 500, outros 19,3%.

Para o diretor de gestão da Tivio Capital – gestora para classes alternativas, resultante de uma joint venture entre Bradesco e BV – Luiz Sedrani, os ativos de risco no mundo tiveram um desempenho melhor, desde março, de modo semelhante à trajetória observada no Ibovespa, no que toca aos vencimentos mais longos de juros, no Brasil e no real. “Entrou numa fase de baixa das taxas de juros [no Brasil] e com menos volatilidade [no exterior]”, explica.

O momento do mercado foi favorecido pelo ‘casamento’ entre a percepção, no nível interno, de que a responsabilidade fiscal não será abandonada, com o entendimento, no exterior, de que as empresas podem ser beneficiadas com o avanço da inteligência artificial.

-

Tecnologia23 horas atrás

Saíram de moda: 6 apps que se tornaram obsoletos no Brasil

-

Mercado de Trabalho1 dia atrás

Entrevistas de emprego: 4 mentiras muito comuns mas que você deve evitar

-

Tecnologia2 dias atrás

Se você usa ESTE modelo de iPhone, já está na hora de trocar

-

Tecnologia10 horas atrás

Nokia aposta na simplicidade e retorna ao mercado de celulares

-

Artigos1 dia atrás

3 dicas valiosas para criar um escritório produtivo e elegante em casa

-

Finanças19 horas atrás

Não consegue guardar dinheiro? Conheça 10 estratégias eficazes para poupar

-

Tecnologia2 horas atrás

É possível usar o Google Maps sem ter internet; veja como

-

Criptomoedas7 horas atrás

Quer investir em bitcoin? Veja como começar do jeito certo