Empresas

Magazine Luiza anuncia aquisição da Kabum! e nova oferta de ações

Mercado Gamer

A Magazine Luiza anunciou na manhã desta quinta-feira (15) a aquisição da Kabum, bem como uma nova oferta pública de ações, conforme fato relevante encaminhado ao mercado.

De acordo com o documento, a Kabum! Comércio Eletrônico S.A., sociedade anônima de capital fechado, com sede na Cidade de Limeira, Estado de São Paulo, o qual tem por objeto a aquisição, pela companhia, da totalidade das ações de emissão, é a maior plataforma de e-commerce de tecnologia e games do Brasil.

Fundado em 2003, o KaBuM! foi um dos pioneiros no comércio eletrônico brasileiro e é referência em tecnologia e games, oferecendo aos seus mais de dois milhões de clientes ativos os maiores lançamentos no mercado mundial.

Com mais de 20 mil itens diferentes em estoque, o KaBuM! possui um sortimento completo de computadores, hardwares (placas de vídeo, memória, processadores, placas de som, telas), periféricos (teclados, mouse, câmeras, cabos, adaptadores), produtos para o universo gamer (video games, jogos, cadeiras, mesas, consoles) e para a casa inteligente (câmeras, lâmpadas, assistentes virtuais, automação, entre outros).

O KaBuM! é também um dos precursores em esportes eletrônicos no Brasil, sendo responsável pela criação de uma das maiores equipes de League of Legends do país, a KaBuM! Esportes, tetracampeã nacional e a primeira representante brasileira no campeonato mundial.

A KaBuM! Esportes apoia também outras modalidades de e-sports, como Counter Strike, FIFA e Free Fire.

“Com a aquisição, o Magalu reforça o pilar estratégico de novas categorias, com um sortimento extremamente complementar ao atual e com enorme potencial de crescimento. Adicionalmente, em conjunto com as recentes aquisições Jovem Nerd e CanalTech, o KaBuM! e o Magalu poderão oferecer uma experiência de compra, conteúdo e entretenimento completa para os amantes de tecnologia”, informou a varejista.

.

Magazine Luiza

Ainda de acordo com o documento, depois da conclusão da aquisição, o Magalu e KaBuM! poderão aproveitar uma série de oportunidades: (i) os produtos do KaBuM! serão oferecidos no SuperApp do Magalu; (ii) os clientes do KaBuM! poderão contar com todos os benefícios da multicanalidade, incluindo a entrega mais rápida do Brasil; (iii) diversos produtos do Magalu, como smartphones e TVs, complementarão o sortimento do KaBuM!; e (iv) produtos financeiros do Magalu, como cartão de crédito e seguros, também serão oferecidos aos clientes do KaBuM!.

Em 2020, impulsionadas pela pandemia, as vendas do KaBuM! mais que dobraram, crescendo 128% em relação a 2019. Nos primeiros 5 meses de 2021, o KaBuM! continuou evoluindo de forma acelerada, com 62% de crescimento comparado ao mesmo período de 2020. Nos últimos 12 meses , o KaBuM! superou a marca de 3,4 bilhões de reais 1 2 em receita bruta. No mesmo período, com um modelo de negócio altamente eficiente, a KaBuM! obteve lucro líquido de R$ 312 milhões.

A operação

Conforme a varejista, nos termos acordados entre as partes no Contrato de Compra e Venda, a estrutura da Aquisição consiste na aquisição da totalidade das ações da Kabum, sendo que compreenderá as seguintes etapas, todas interdependentes e vinculadas entre si a ocorrerem na data de fechamento da Aquisição: (a) pagamento em recursos financeiros no valor de R$ 1,0 bilhão; (b) incorporação das ações de emissão da Kabum pelo Magalu, em razão da qual a Kabum se tornará uma subsidiária integral da companhia e serão emitidos em favor dos acionistas da Kabum (i) 75,0 milhões (setenta e cinco milhões) de ações ordinárias, nominativas, escriturais, sem valor nominal de emissão da Companhia (MGLU3); e (ii) bônus de subscrição cujo exercício em 31 de janeiro de 2024 está condicionado ao cumprimento de metas, que conferirão aos acionistas da Kabum o direito de subscrever até 50,0 milhões (cinquenta milhões de ações) de ações ordinárias, nominativas, escriturais, sem valor nominal de emissão da Companhia (MGLU3).

Oferta de Ações

Em outro comunicado ao mercado, o Magazine Luiza informou que aprovou a realização de oferta pública de distribuição primária de ações ordinárias, nominativas, escriturais e sem valor nominal, de emissão da companhia, todas livres e desembaraçadas de quaisquer ônus ou gravames, com esforços restritos de colocação.

A oferta restrita consistirá na distribuição pública primária de, inicialmente, 150 milhões de novas Ações de emissão da Companhia, com esforços restritos de colocação, a ser realizada na República Federativa do Brasil, em mercado de balcão não organizado.

O Magazine Luiza está listado na bolsa brasileira (B3) sob o ticker MGLU3.

Veja o documento:

-

Economia23 horas atrás

Qual é a fortuna da mulher mais rica do mundo – e quem é ela?

-

Mundo1 dia atrás

Refeição em Nova York: quanto custa comer bem sem gastar muito?

-

Política1 dia atrás

Abandono afetivo é crime? Entenda o que diz a lei brasileira

-

Finanças2 dias atrás

Dívidas no cartão de crédito podem gerar a perda de bens?

-

Agronegócio2 dias atrás

Do jardim ao prato: veja como cultivar e usar flores de manjericão no dia a dia

-

Finanças2 dias atrás

Receita Federal realiza leilão com PlayStation 5, notebooks e mais de 400 lotes

-

Finanças6 horas atrás

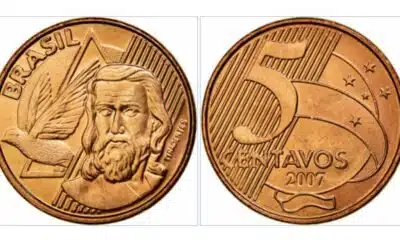

Descubra por que esta moeda de 5 centavos pode valer uma fortuna

-

Empresas1 dia atrás

Queixas no Procon crescem 16%; veja empresas com mais reclamações