Investimentos

Come-cotas: entenda como funciona esse tipo de cobrança em investimentos

A cobrança do Imposto de Renda em investimentos pode ser feita de diferentes formas, influenciando na rentabilidade da aplicação.

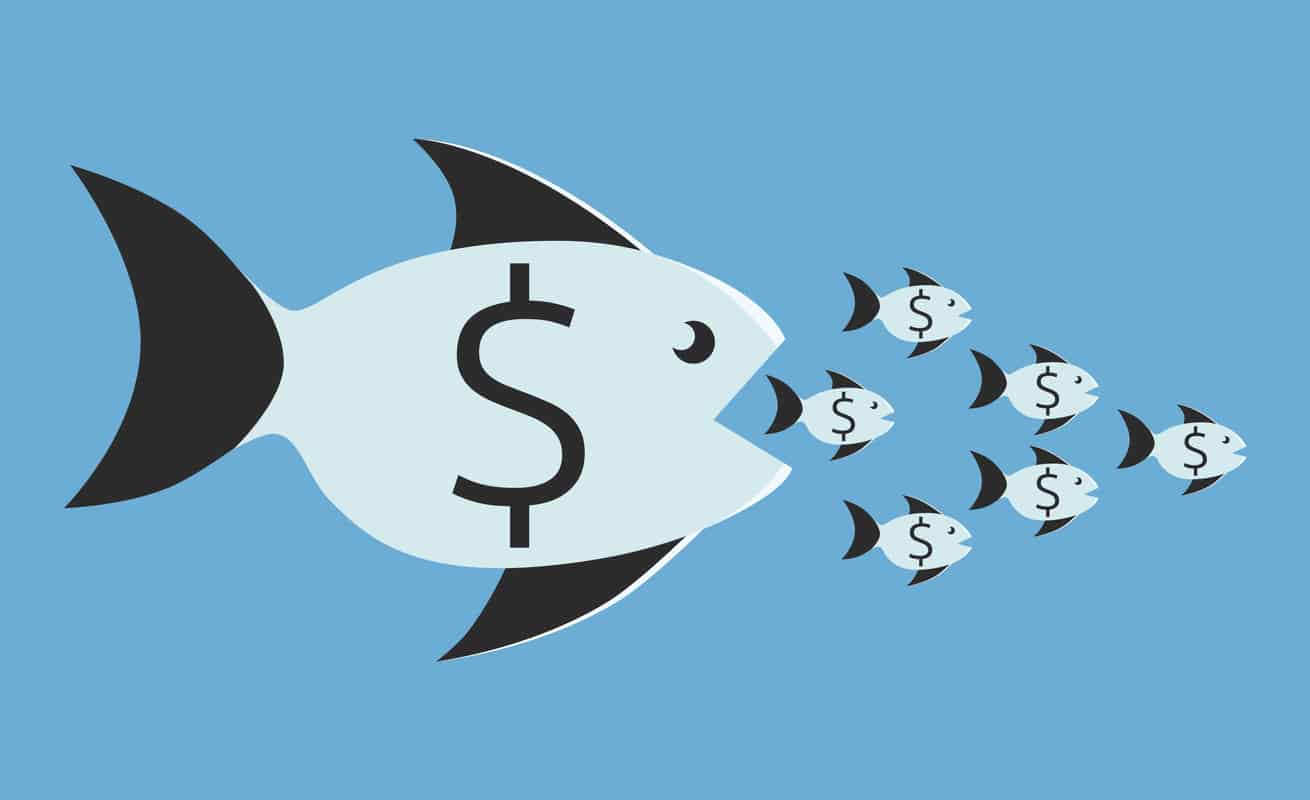

Entre os termos presentes no dicionário financeiro está o come-cotas, que é um tipo de tributação de alguns fundos de investimentos. A cada semestre, ele ressurge e pode surpreender os investidores iniciantes, sendo a sua periodicidade uma característica distinta.

No modelo de tributação simples incide o Imposto de Renda, recolhido apenas quando é feito o resgate e em cima do rendimento. Já no sistema come-cotas, o IR é cobrado a cada seis meses sobre o lucro daquele período.

O recolhimento do IR nos fundos é feito segundo uma tabela regressiva, calculada conforme o tempo de aplicação. Essa equivale a 22,5% (180 dias), 20% (181 a 360 dias), 17,5% (361 a 720 dias) e 15% (721 ou mais). No término do prazo do investimento, é necessário pagar a alíquota do IR em que o fundo se adequa, retirando as quantias cobradas antes.

A cada seis meses, o come-cotas é recolhido automaticamente. Sendo mais preciso, nos últimos dias úteis de maio e novembro. E quando a aplicação é retirada, ele é cobrado novamente, mas com a diferença dos lucros e impostos antecipados.

Essa modalidade é comum a alguns fundos de investimento, por exemplo, os de renda fixa, multimercado e crédito privado. Porém, na maioria das vezes o sistema come-cotas não é vantajoso, pois ele atrapalha o rendimento dos juros compostos. Ao recolher o valor proporcional do IR a cada seis meses, ele reduz o acúmulo de dinheiro e prejudica a eficácia de juros sobre juros.

-

Empresas2 dias atrás

Petrobras: Agência de risco emite alerta sobre a companhia

-

Economia2 dias atrás

Salário Mínimo: INSS começa a pagar 13º antecipado a quem recebe acima

-

Empresas2 dias atrás

Bradesco tem lucro quase 2% menor no 1TRI24

-

Economia1 dia atrás

PIS 2024: 2 grupos recebem até R$ 1.412 em maio; veja quais

-

Empresas2 dias atrás

Mercado Livre registra lucro 71% no 1TRI24

-

Bancos2 dias atrás

Nubank: Agência S&P eleva rating do neobanco; veja

-

Empresas2 dias atrás

JBS pretende criar 7 mil novos empregos este ano no Brasil

-

Empresas2 dias atrás

Iguatemi tem alta de 63% no lucro do 1TRI24; confira