Empresas

Dommo informa que falha em bomba reflete na produção de petróleo da empresa

Campo de Tubarão Martelo

A Dommo Energia informou que uma falha em uma bomba acabou refletindo na produção de petróleo da companhia, conforme comunicado ao mercado.

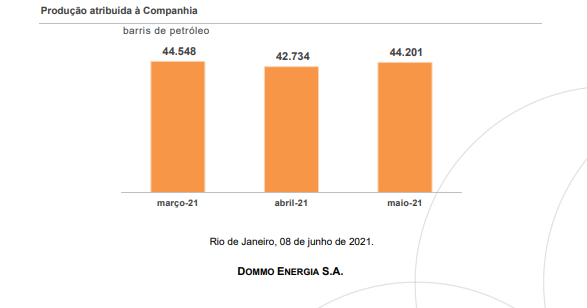

De acordo com o documento, trata-se de dados do operador, cuja produção de óleo do Campo de Tubarão Martelo (TBMT), atribuída à Dommo, foi de 44.201 barris em maio de 2021.

“Conforme informado pelo operador do TBMT, desde fevereiro, a produção está sendo impactada pela parada na produção do poço TBMT-8H, por falha da bomba centrífuga submersa (BCS), que estava em operação desde o início da produção do Campo, causando redução da produção em cerca de 1,4 kbbld. A sonda Kingmaker foi mobilizada para a realização de workover na bomba, com conclusão prevista para meados de junho”, destacou.

Dommo: 4TRI20

Dois meses atrás a Dommo (DMMO3) reportou lucro líquido de R$ 77 mi no quarto trimestre de 2020.

O montante produzido pelo campo Tubarão Martelo referente a participação da companhia foi de 162,6 mil barris.

“Este dado não é comparável com o volume de 524,9 mil barris de petróleo do quarto trimestre de 2019, uma vez que a Dommo detinha 100% dos direitos de produção”, mostra o documento.

A participação no campo foi a 20% após uma venda realizada para a PetroRio (PRIO3), efetivada em agosto do ano passado.

Capital Social

À época, o conselho de administração da Dommo aprovou o aumento do capital social da Companhia mediante capitalização de créditos no valor total de R$ 1,883 milhão.

Assim, a emissão privada será de 2.144.416 novas ações ordinárias ao preço de emissão de R$0,88 por ação.

De acordo com a companhia, o aumento de capital visa a reduzir o endividamento da Dommo e quitar débitos em aberto sem utilização de caixa.

Dessa forma, após a conclusão do período de direito de preferência concedido aos atuais acionistas, o capital social da Companhia passará para R$ 457.498.170,71, dividido em 310.093.070 ações ordinárias.

A Dommo está listada na bolsa brasileira sob o ticker DMMO3.

Veja o comunicado:

-

Cotidiano12 horas atrás

Como pintar a casa sem sujeira: técnica do papelão ganha adeptos nas redes sociais

-

Bancos1 dia atrás

‘Golpe da mão fantasma’: conheça essa nova ameaça digital e saiba como se proteger

-

Economia11 horas atrás

Pix passa por transformação: 8 milhões de chaves serão desativadas

-

Tecnologia2 dias atrás

Spotify anuncia aumento na assinatura em vários países

-

Mercado de Trabalho1 dia atrás

Cancelamento da contribuição sindical pela internet é aprovado pelos deputados

-

Curiosidades1 dia atrás

Família milionária transforma céu em caixa eletrônico ao fazer chover R$ 27 mil

-

Curiosidades2 dias atrás

Agricultor encontra bilhões em OURO, mas não leva nem 1 centavo; veja com quem ficou

-

Economia1 dia atrás

Saiba em quais estados estão os m² mais caros do Brasil [ranking]