Ações, Units e ETF's

Singulare divulga carteira de dividendos para março; veja os ativos

Os impactos da paralisação para conter a Covid-19 sobre têm sido menores que o esperado

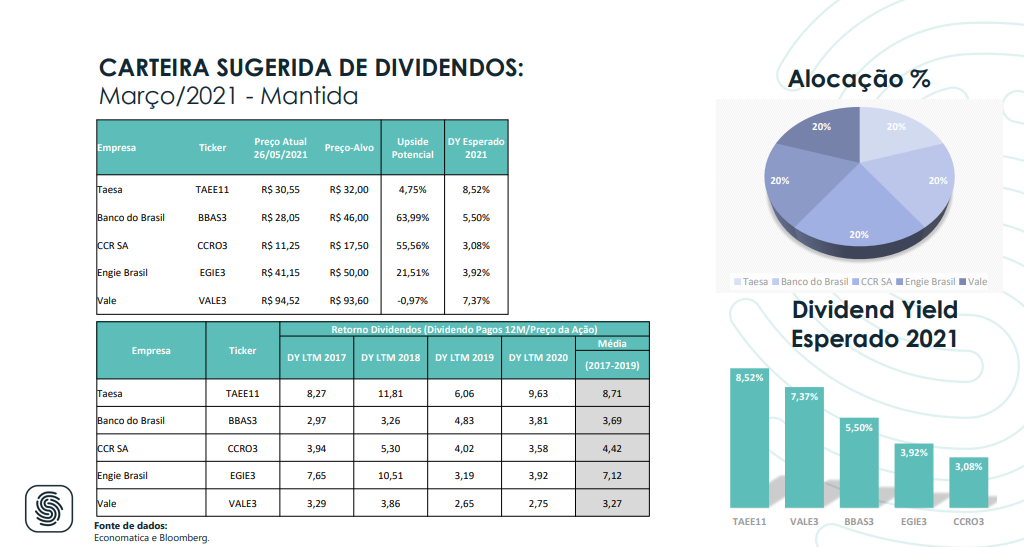

A Singulare divulgou carteira de dividendos recomendada para março. O relatório foi encaminhado ao mercado nesta segunda-feira (1).

Dividendos: veja a tese:

- CCR (CCRO3)

Na nossa visão, os impactos da paralisação para conter o avanço da Covid-19 sobre os resultados da empresa têm sido menores que o esperado: no segmento de toll-roads (responsável por 75% do EBITDA do grupo CCR) a queda do volume de tráfego de veículos equivalentes desde 01/janeiro/21 a 28/janeiro/21 contra igual período do ano anterior foi de 1,9%, desconsiderando os resultados da ViaSul. O segmento mais impacto tem sido o de mobilidade urbana e aeroportos, onde os volumes de tráfego acumulam quedas de 44,4%. Essa visão, combinada com uma queda de mais de 29% nos últimos 12 meses, sustentam nossa visão positiva para as ações da companhia.

- Banco do Brasil (BBAS3)

Na nossa avaliação, as ações do Banco do Brasil estão descontadas. Vemos o papel negociando a R$ 28,05 contra preço-justo de R$ 46/ação.

Na nossa visão, além do seu valuation descontado, o Banco do Brasil atualmente ocupa uma posição de destaque no seu segmento de atuação, com mais de 40% de sua carteira de crédito concentrada nos segmentos de agronegócio e consignado – fator que deve permitir ao banco continuar entregando um bom resultado no decorrer dos próximos exercícios. No 3T20, o Banco do Brasil reportou lucro líquido ajustado de R$ 3,482 bilhões, aumento de 5,2% quando comparado com o 2T20, porém 23,3% inferior ao apurado no 3T19.

- Vale (VALE3)

Na nossa visão, o valuation de Vale encontra-se bastante atrativo, com a relação EV/EBITDA 2021 em 3,8x apenas (inegavelmente barato).

Parte da justificativa para o desconto atual do papel se deve a percepção de risco por parte do investidor, principalmente por questões envolvendo segurança das operações da empresa e preocupação com volumes de vendas de minério de ferro. Cabe destacar, porém, que ao longo dos últimos anos, a companhia vive uma notável história de transformação, com a tragédia de Brumadinho tendo exercido forte força sobre o management da companhia, que se mostra ainda mais comprometido com uma agenda de segurança e ESG no longo prazo.

- Taesa (TAEE11)

A Transmissora Aliança de Energia Elétrica S.A. – TAESA – é um dos maiores grupos privados de transmissão de energia elétrica do Brasil em termos de Receita Anual Permitida (RAP). A empresa é exclusivamente dedicada à construção, operação e manutenção de ativos de transmissão, com 11.062 km de linhas em operação e 2.514 km de linhas em construção, totalizando 13.576 km de extensão e 97 subestações. Além do seu sólido histórico de performance operacional e disciplina financeira, a Taesa destaca-se por seu histórico consistente de pagamento de dividendos, com payout (percentual do lucro líquido distribuído na forma de proventos) de cerca de 90% nos últimos anos.

- Engie Brasil (EGIE3)

A Engie Brasil é a maior produtora privada de energia elétrica do Brasil, com capacidade instalada própria de 10.211MW e 61 usinas, o que representa cerca de 6% da capacidade do país. Com a aquisição da TAG, a Engie é agora também detentora da mais extensa malha de transporte de gás natural do país, com 4.500 km, que atravessam 10 estados e 191 municípios – o que permitirá a companhia explorar uma nova avenida de crescimento no longo prazo.

Vemos as ações da companhia negociando em patamares atrativos, com dividend yield estimado para os próximos 12 meses de 3,92%, a R$ 41,15/ação contra preço-justo de R$ 50/ação – potencial de upside de 21%.

-

Finanças2 dias atrás

Idosos podem obter isenção de IPVA; saiba como

-

Cotidiano2 dias atrás

Como proteger suas paredes das infiltrações durante a temporada de chuvas

-

Finanças1 dia atrás

5 dicas para organizar o orçamento e comprar a casa própria sem sufoco

-

Automobilística2 dias atrás

Gasolina, etanol ou diesel: saiba como escolher o combustível ideal para você

-

Economia1 dia atrás

CMN reduz prazos mínimos de LCI e LCA e aperta regras para CRI e CRA

-

Empresas1 dia atrás

JBS avança em listagem nos EUA após aprovação de acionistas

-

Cotidiano1 dia atrás

3 hábitos matinais que impulsionam sua carreira e melhoram o foco

-

Empresas1 dia atrás

Petrobras retoma fábricas de fertilizantes e anuncia saída de diretor