Empresas

Iguatemi anuncia a conclusão de sua 11ª emissão de debêntures

Empresa de shoppings

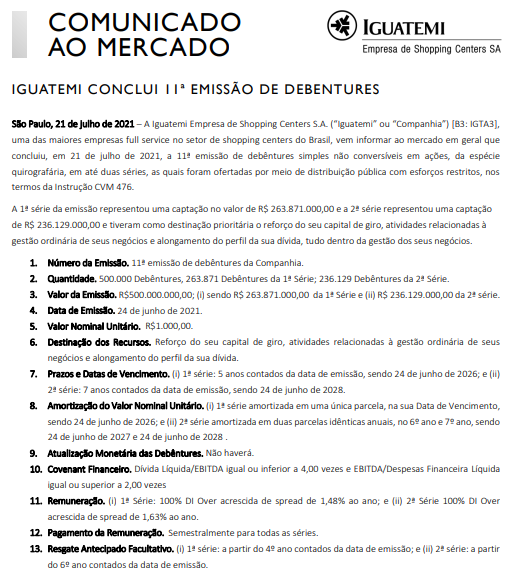

A Iguatemi Empresa de Shopping Centers, uma das maiores empresas full service no setor de shopping centers do Brasil, vem informar ao mercado em geral que concluiu, em 21 de julho de 2021, a 11ª emissão de debêntures simples não conversíveis em ações, da espécie quirografária, em até duas séries, as quais foram ofertadas por meio de distribuição pública com esforços restritos.

Também disse que a 1ª série da emissão representou uma captação no valor de R$ 263.871.000,00 e a 2ª série representou uma captação de R$ 236.129.000,00 e tiveram como destinação prioritária o reforço do seu capital de giro, atividades relacionadas à gestão ordinária de seus negócios e alongamento do perfil da sua dívida, tudo dentro da gestão dos seus negócios.

Iguatemi

E acrescentou:

- Número da Emissão. 11ª emissão de debêntures da Companhia.

- Quantidade. 500.000 Debêntures, 263.871 Debêntures da 1ª Série; 236.129 Debêntures da 2ª Série.

- Valor da Emissão. R$500.000.000,00; (i) sendo R$ 263.871.000,00 da 1ª Série e (ii) R$ 236.129.000,00 da 2ª série.

- Data de Emissão. 24 de junho de 2021.

- Valor Nominal Unitário. R$1.000,00.

- Destinação dos Recursos. Reforço do seu capital de giro, atividades relacionadas à gestão ordinária de seus negócios e alongamento do perfil da sua dívida.

- Prazos e Datas de Vencimento. (i) 1ª série: 5 anos contados da data de emissão, sendo 24 de junho de 2026; e (ii)

2ª série: 7 anos contados da data de emissão, sendo 24 de junho de 2028.

- Amortização do Valor Nominal Unitário. (i) 1ª série amortizada em uma única parcela, na sua Data de Vencimento, sendo 24 de junho de 2026; e (ii) 2ª série amortizada em duas parcelas idênticas anuais, no 6º ano e 7º ano, sendo

24 de junho de 2027 e 24 de junho de 2028.

- Atualização Monetária das Debêntures. Não haverá.

- Covenant Financeiro. Dívida Líquida/EBITDA igual ou inferior a 4,00 vezes e EBITDA/Despesas Financeira Líquida igual ou superior a 2,00 vezes

- Remuneração. (i) 1ª Série: 100% DI Over acrescida de spread de 1,48% ao ano; e (ii) 2ª Série 100% DI Over acrescida de spread de 1,63% ao ano.

- Pagamento da Remuneração. Semestralmente para todas as séries.

- Resgate Antecipado Facultativo. (i) 1ª série: a partir do 4º ano contados da data de emissão; e (ii) 2ª série: a partir do 6º ano contados da data de emissão.

- Demais características da Emissão. As demais características da Emissão e das Debêntures serão aquelas especificadas na Escritura de Debêntures.

A companhia está listada na bolsa brasileira (B3) sob o ticker IGTA3.

Veja o documento:

-

Carreira23 horas atrás

7 faculdades são o ‘passaporte de ouro’ para quem deseja trabalhar em bancos

-

Economia2 horas atrás

Nunca herdou herança e é a mulher mais rica do mundo: sabe quem é?

-

Tecnologia11 horas atrás

Recebeu mensagem da Justiça no WhatsApp? Pode não ser golpe; veja por quê

-

Economia2 dias atrás

Tem dívida com a Caixa? Não pague sem antes ver essa condição de até 90% de desconto

-

Finanças1 dia atrás

Caixa tem a solução financeira para brasileiros com nome negativado

-

Tecnologia1 dia atrás

É propaganda enganosa? Imagens criadas por IA em anúncios do iFood geram debate

-

Tecnologia2 dias atrás

Veja o passo a passo para usar um celular velho como câmera de segurança

-

Finanças13 horas atrás

Parece perfeito, mas não é: o truque escondido nos apartamentos decorados