Finanças

Por que o limite do cartão Nubank é menor que o do empréstimo? Entenda a diferença

Empresa, que atingiu a marca de 35 milhões de clientes, esclarece o porquê de a distribuição do crédito variar tanto em alguns casos.

O Nubank é um dos banco digitais mais importantes no cenário financeiro atual atual. Recentemente, a fintech foi reconhecida pela CNBC na 9ª edição da Disruptor 50, lista que seleciona e elenca mundialmente as empresas privadas que transformam a economia e a vida das pessoas.

Há oito anos no mercado, o Nubank trabalha para devolver às pessoas o controle da vida financeira, na oferta de serviços e produtos fáceis de usar, sem as típicas burocracias já conhecidas. Entre eles estão o cartão de crédito e o empréstimo pessoal. Além disso, a empresa atingiu a marca de 35 milhões de clientes, espalhados por todas as cidades brasileiras.

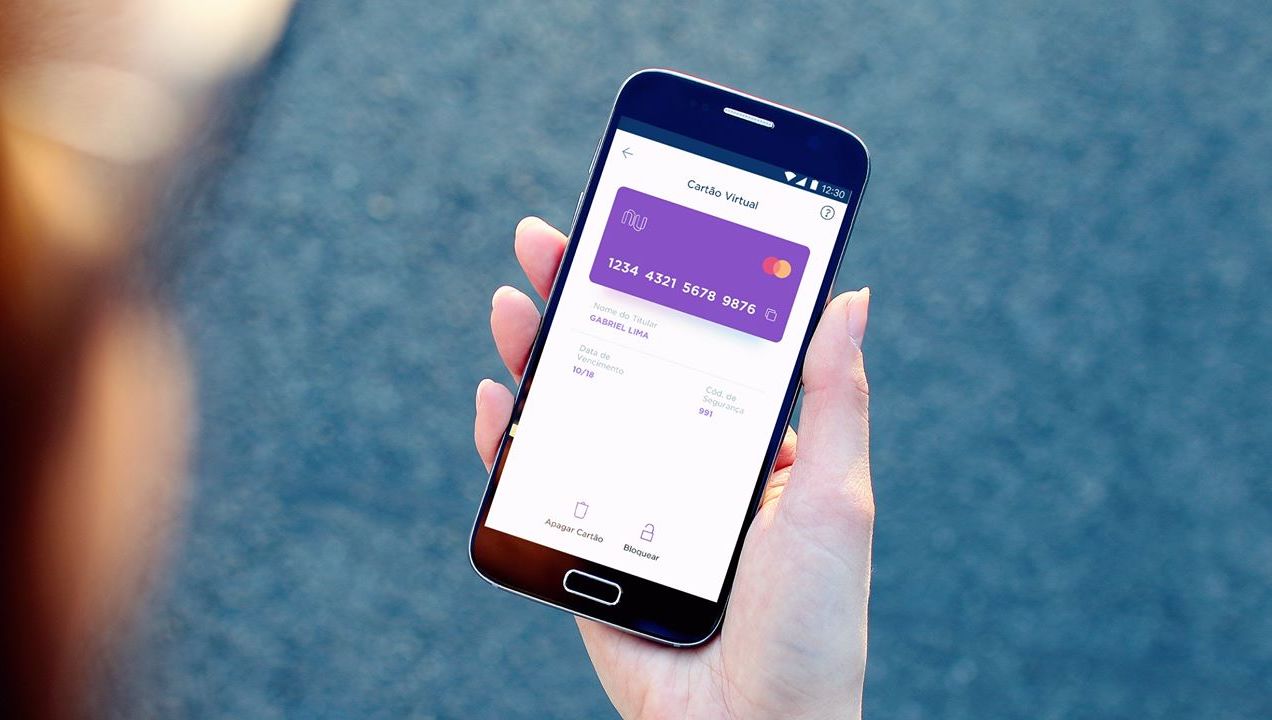

Apesar de tamanha popularidade, muitos consumidores reclamam do limite de crédito que é oferecido pelo Nubank. A discussão fica ainda mais acalorada quando se compara o valor liberado no cartão ao que é oferecido no serviço de empréstimo.

E a diferença pode ser considerável. Em certos casos, enquanto o limite no cartão chega a R$ 600, por exemplo, no empréstimo ele pode atingir a marca de R$ 40 mil. Tal situação levanta questionamentos em relação aos métodos utilizados pelo banco digital na hora disponibilizar os recursos.

O que diz o Nubank

Para explicar a forma como as linhas de crédito são distribuídas, o Nubank esclarece que a cada solicitação de cartão ou empréstimo, é feita uma análise de crédito a partir do perfil de consumo do cliente. Ela verifica o histórico em outras instituições, além da capacidade de ele pagar as contas. Isso permite uma melhor oferta de capital sem colocar em risco o financeiro da empresa.

“O Nubank sempre procura diferentes maneiras de devolver às pessoas o poder sobre seu dinheiro. Os produtos de crédito disponíveis atualmente – cartão de crédito e serviço de empréstimo pessoal – têm características diferentes e que são analisadas de maneira independente quando contratados pelos nossos clientes”, declarou o Nubank.

Além disso, outro ponto mencionado pela fintech diz respeito à margem de lucro de cada serviço. Enquanto o pagamento da fatura em dia não traz rentabilidade tão alta ao banco, do lado contrário estão os juros aplicados nas prestações de empréstimos que, neste cenário, são mais vantajosas para a instituição.

Leia ainda: Conheça 3 bancos digitais que estão pagando mais que o Nubank

-

Economia1 dia atrás

Imposto de Renda: Presidente sanciona lei que altera tabela

-

Moedas2 dias atrás

Mais que Dinheiro: Descubra o Valor Histórico das Moedas Colecionáveis do BC

-

Empresas9 horas atrás

Petrobras: Agência de risco emite alerta sobre a companhia

-

Economia1 dia atrás

Rating do Brasil: Moody’s melhora perspectiva da nota de crédito

-

Empresas8 horas atrás

Bradesco tem lucro quase 2% menor no 1TRI24

-

Empresas1 dia atrás

Petz anuncia pagamento de dividendos aos acionistas; veja

-

Empresas1 dia atrás

Equatorial distribuirá R$ 516,2 mi em dividendos

-

Economia1 dia atrás

Dívida Pública Federal sobe 0,65% em março