Perfis

Michael Burry: biografia do médico e investidor que previu a crise de 2008

Ele ficou conhecido por se antecipar ao perceber e lucrar com a bolha das hipoteca que “quebrou” os Estados Unidos em 2008.

Perfil de Michael Burry

| Nome completo: | Michael James Burry |

| Ocupação: | Investidor, gestor da Scion Asset Management |

| Local de nascimento: | San José, Califórnia, Estados Unidos |

| Data de nascimento: | 9 de junho de 1971 |

| Fortuna: | US$ 200 milhões |

Dr. Michael Burry é um médico por formação e, além disso, um investidor e gestor de fundos de hedge que previu e lucrou com a crise hipotecária do subprime em 2008.

Leia também: Mark Mobius: trajetória do guru dos mercados emergentes

Neste artigo, vamos cobrir o passado do Dr. Michael Burry, saber o que se passou no pano de fundo da crise financeira, mas também, como o Dr. Burry peviu a crise.

Apostando contra Wall Street

No início dos anos 2000, os grandes bancos tinham direcionado totalmente suas verbas para o mercado de títulos hipotecários subprime (hipotecas com classificação de crédito abaixo da média), que sofria de fraquezas estruturais fatais.

Mas para alguns investidores experientes que viram os títulos hipotecários pelo que realmente eram, a miopia dos bancos representava uma oportunidade incomparável. Eles poderiam apostar contra a posição de Wall Street e colher enormes lucros.

Dr. Michael Burry era, juntamente com Steve Eisman, cético (para dizer o mínimo) sobre a confiança com que Wall Street vendia títulos lastreados em hipotecas. Burry era outro forasteiro em finanças, que tinha ido para Wall Street com um passado não convencional e uma história de vida única.

Ele perdeu o olho aos dois anos de idade, quando este foi removido após uma forma rara de câncer. O Dr. Michael Burry usava um olho de vidro para substituir o que ele tinha perdido.

Burry mais tarde observaria que isso o fez ver o mundo de forma diferente, literalmente e figurativamente. Talvez por autoconsciência, ele teve problemas com relações interpessoais e pensou em si mesmo como uma espécie de lobo solitário.

Para compensar suas lutas sociais (ele aprenderia muito mais tarde na vida que sofria da síndrome de Asperger, uma desordem no espectro do autismo), ele aprendeu a analisar dados com um olhar rigoroso aos detalhes, vendo padrões que ninguém mais podia ver.

Michael Burry era um médico por formação, que descobriu um dom para investir e escolher ações quando estava na faculdade de medicina na década de 1990, depois de estudar os ensinamentos do lendário investidor Warren Buffett.

Blog de investimento

Nas horas vagas (o que, como estudante de medicina, era raro), ele começou um blog sobre investimento que rapidamente se tornou um dos favoritos entre comerciantes e banqueiros de investimento — todos os quais ficaram impressionados com sua aptidão como recém-chegado a investir e pelo fato de que ele estava fazendo isso enquanto estava cursando medicina.

Como investidor, Dr. Michael Burry se especializou em identificar empresas que poderiam ser adquiridas por menos do que seu valor de liquidação — ou seja, encontrar empresas que o mercado estava desvalorizando. Essa forma de investimento era um ajuste natural para o analítico e não convencional Burry, que via coisas que outros não podiam.

O sucesso de seu blog estabeleceu o Dr. Michael Burry como uma autoridade reconhecida no investimento de valor. Eventualmente, ele largou a faculdade de medicina para seguir uma carreira em finanças. Joel Greenblatt da Gotham Capital ofereceu a Burry um milhão de dólares para começar seu próprio fundo, o Scion Capital.

O fundo Scion estava entregando rapidamente resultado para seus clientes, sem dúvida, devido aos insights aguçados de Burry sobre o verdadeiro valor e o risco. Ele sabia como vencer o mercado.

Em 2001, o índice S&P caiu quase 12%, mas o índice subiu 55%. Em 2002, o S&P caiu mais de 22%, mas o Scion subiu 16%. Burry acreditava que os incentivos eram a força motriz por trás de grande parte do comportamento humano. A maioria dos outros gestores simplesmente teve um corte de 2% do total de ativos em sua carteira, que eles ganharam independentemente de como eles realmente se saíram.

Scion tomou um rumo diferente, apenas cobrando dos clientes as despesas reais incorridas executando o fundo. Burry insistiu em lucrar apenas quando seus clientes lucravam primeiro.

Molho secreto do Dr. Michael Burry

Mas o que fez o Dr. Michael Burry tão bem sucedido? Como ele foi capaz de vencer consistentemente o mercado por margens tão amplas? Acontece que ele não estava fazendo nada de especial. Não houve informação privilegiada. Ele não tinha informações secretas ou tecnologia especial que ninguém em Wall Street não tinha acesso.

Ele não estava fazendo nada mais do que comprar ações e analisar as demonstrações financeiras das empresas. Mas simplesmente analisar declarações o diferenciava. Ninguém mais estava se preocupando em fazer o trabalho duro e tedioso de realmente estudar sobre as empresas em que estavam investindo.

Uma assinatura de US$ 100 por ano para o 10-K Wizard deu ao Dr. Michael Burry acesso a todas as demonstrações financeiras corporativas que ele poderia precisar.

Se isso não lhe desse o que precisava, ele peneiraria decisões judiciais obscuras (ainda que publicamente disponíveis) e documentos regulatórios governamentais para obter valiosas pepitas de informações que poderiam mudar o valor das empresas e dos mercados. Ele estava encontrando informações em lugares que ninguém mais se preocupava em procurar.

Dr. Michael Burry e o Mercado Imobiliário

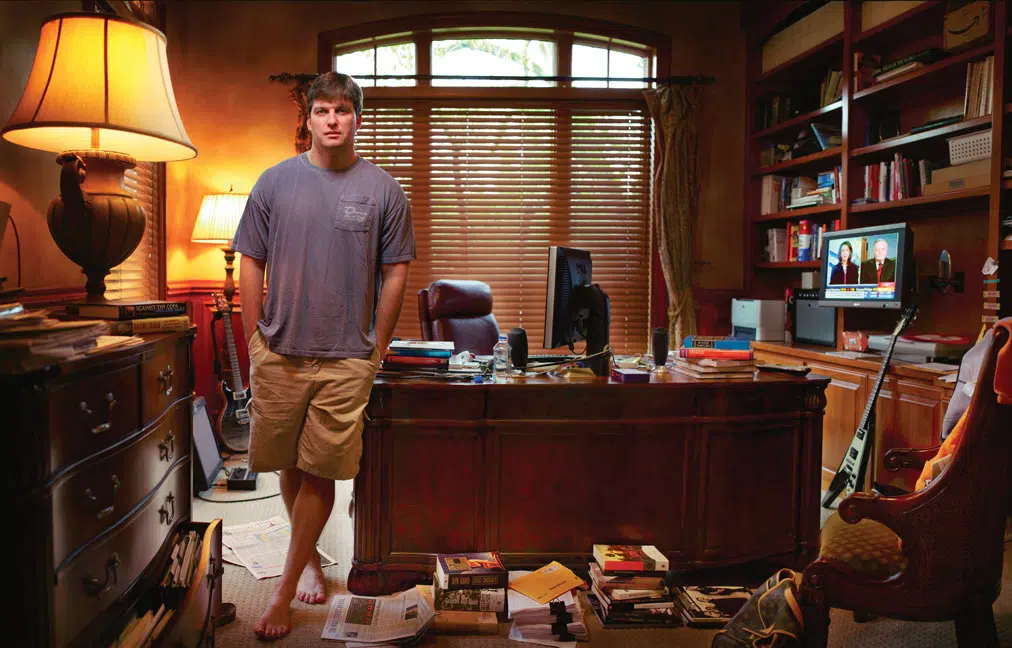

Dr. Michael Burry

Michael Burry viu uma rara oportunidade no mercado de títulos imobiliários subprime, mais uma vez onde ninguém mais estava olhando. Mas isso foi uma reviravolta em sua abordagem habitual. Em vez de procurar ativos desvalorizados, ele ia mirar no mercado subprime por causa de sua convicção de que era extraordinariamente supervalorizado.

Michael Burry tinha, com precisão característica, estudado os empréstimos subjacentes que compõem o pool de hipotecas sendo enfiadas nos títulos. Ele viu que os mutuários sem renda e sem documentação estavam ocupando uma parcela maior e maior das hipotecas.

As normas de empréstimos entraram em colapso diante da demanda insaciável do mercado por subprime, à medida que os criadores de empréstimos elaboravam meios cada vez mais elaborados para justificar o empréstimo de dinheiro a mutuários claramente indignos de crédito. Como vimos, esses empréstimos estavam sendo reembalados em títulos e vendidos pelos grandes bancos.

Mundo das trocas de crédito

Mas como o Dr. Michael Burry encurtaria esses tipos de títulos? Sua estrutura os tornava impossíveis de emprestar, já que as parcelas eram muito pequenas para serem identificadas individualmente. O mercado não tinha um mecanismo para um investidor como Burry, que acreditava que o mercado de títulos hipotecários subprime era essencialmente inútil. Mas Burry sabia uma solução para esse problema. Ele estava prestes a mergulhar no mundo das trocas de crédito.

Burry viu que agora era a hora de agir. Uma vez que as taxas de teaser sobre os empréstimos subprime foram embora e os mutuários começaram a ser atingidos com taxas de juros mais altas (em cerca de dois anos), haveria uma onda de inadimplência que colocaria o mercado de títulos hipotecários de joelhos.

Uma vez que isso começasse a acontecer, muitos investidores estariam desesperados para comprar seguros nos títulos em que investiram — e a única maneira de fazer isso seria através das trocas de crédito que o Dr. Michael Burry teria.

Michael Burry cria troca de crédito para títulos hipotecários

Mas havia um problema em seu plano: não havia trocas de crédito para títulos hipotecários subprime. Os bancos teriam que criá-los. Além disso, a maioria das grandes empresas que estariam dispostas a criá-las poderia ter problemas de solvência e ser incapaz de realmente pagar os retornos de suas trocas se suas previsões catastróficas fossem precisas. Eles estavam muito expostos ao subprime.

Ele descartou Bear Stearns, mas também Lehman Brothers como potenciais vendedores de troca de crédito, argumentando que eles estavam muito envolvidos no jogo subprime para poder pagá-lo quando os títulos falhassem.

Em 2005, apenas o Deutsche Bank e o Goldman Sachs manifestaram interesse. O Dr. Michael Burry conseguiu um acordo com eles para estabelecer um contrato de pagamento, garantindo então, o pagamento à medida que os títulos individuais falhassem. Em maio de 2005, ele comprou US$ 60 milhões de trocas do Deutsche Bank, isto é, US$ 10 milhões a cada seis títulos separados.

Burry escolheu esses títulos a dedo depois de ter lido os prospectos, vendo que eles eram compostos dos empréstimos subprime mais questionáveis.

Milton’s Opus

Eventualmente, o Dr. Michael Burry criou um fundo separado, chamado Milton’s Opus, dedicado exclusivamente à compra e troca de crédito em títulos lastreados em hipotecas. Em outubro de 2005, ele disse a seus investidores que eles agora possuíam cerca de US$ 1 bilhão desses ativos.

Alguns investidores ficaram indignados por Burry ter amarrado seu dinheiro em (o que lhes pareceu) uma aposta tão arriscada. O mercado imobiliário dos EUA nunca tinha entrado em colapso da maneira que Burry previu. Mas Burry também sabia que um colapso total não era necessário para ele colher enormes lucros. Do jeito que as trocas foram estruturadas, ele faria uma fortuna se até mesmo uma fração dos pools hipotecários dessem errado. Contudo, os bancos mal pareciam entender o que tinham vendido a ele.

Mas, em poucos meses o mercado estava começando a ver a sabedoria do Dr. Michael Burry. Antes do final de 2005, representantes das mesas de negociação do Goldman Sachs, Deutsche Bank e Morgan Stanley estavam pedindo a Burry para vender de volta os swaps de crédito que ele havia comprado — a preços muito generosos. Seu interesse repentino neste instrumento financeiro, que ele os ajudou a criar meros meses antes, só poderia significar uma coisa: as hipotecas subjacentes estavam começando a falhar.

Não rápido o suficiente

Inicialmente, os bancos e agências de classificação não reconheceram que algo estava errado. Dr. Michael Burry estava confiante de que sua aposta contra o mercado imobiliário seria vindicada.

Mas era uma posição cara de manter, e que estava custando a seus clientes ricos dinheiro significativo no aqui e agora, como ele continuou a dever aos bancos os prêmios sobre as trocas de crédito que ele tinha comprado. Pela primeira vez, Burry estava com baixo desempenho no mercado. Em 2006, o S&P havia subido mais de 10% — Scion havia perdido 18,4%.

Revolta dos investidores

Burry ficou perplexo com a forma como o mercado estava se comportando. Os dados dos prestadores de serviços hipotecários continuaram piorando à medida que 2006 passou para 2007 (e as taxas de teaser expiraram).

Os empréstimos vacilavam a taxas cada vez mais altas, mas o preço de assegurar os títulos compostos por esses empréstimos continuava caindo. Era como se uma apólice de seguro contra incêndio em uma casa tivesse se tornado mais barata depois que a casa estava pegando fogo. A lógica, pela primeira vez, falhou com o Dr. Michael Burry. E ele estava enfrentando uma revolta de investidores, quando seus clientes começaram a clamar por seu dinheiro de volta para fora de seu fundo, pensando que ele era um criminoso, ou um louco.

Este foi um grande problema para o Dr. Burry. Havia uma linguagem nos contratos de troca de crédito de Burry com os bancos que permitiam que as grandes empresas de Wall Street cancelassem suas obrigações com Burry se seus ativos caíssem abaixo de um certo nível.

Assim, mesmo que as previsões de Scion se mostrassem corretas, os grandes bancos poderiam blefar durante a crise, manter altos preços de títulos hipotecários subprime, correr contra o relógio de Burry, e forçá-lo a anular sua posição antes que ele coletasse um centavo. Era imperativo para ele (e para seus investidores, embora poucos estivessem convencidos) que não houvesse uma retirada em massa de fundos de Scion. Eles perderiam tudo, quando estavam prestes a ganhar tudo.

Dr. Michael Burry Side-Pockets

Então, o que Burry fez? Ele disse aos investidores que não, eles não poderiam ter o dinheiro de volta. Assim, ao fazer isso, ele “embolsou” o dinheiro de seus investidores, mantendo-o investido até que sua aposta tivesse sido totalmente jogada.

Mas como as já mencionadas quedas no mercado subprime começaram em 2007, a fortuna de Scion começou a mudar, assim como o Dr. Michael Burry havia dito aos investidores que iria. No primeiro trimestre de 2007, Scion voltou a subir 18%. Os empréstimos estavam indo mal e os mutuários estavam sendo atingidos com pagamentos de juros mais altos. A conta estava finalmente chegando para Wall Street.

Em apenas um pool de hipotecas que a Scion apostou contra inadimplências, hipotecas, bem como falências subiram de 15,6% para 37,7% de fevereiro a junho de 2007.

Mais de um terço dos mutuários tinham inadimplência em seus empréstimos. Os títulos foram subitamente inúteis. Além disso, a casa estava pegando fogo. Os investidores estavam lutando para vender esses títulos (por uma fração de seu valor original) ou comprar seguros nas apostas ruins que tinham feito — seguro este que Mike Burry agora possuía.

Maior perda comercial da história

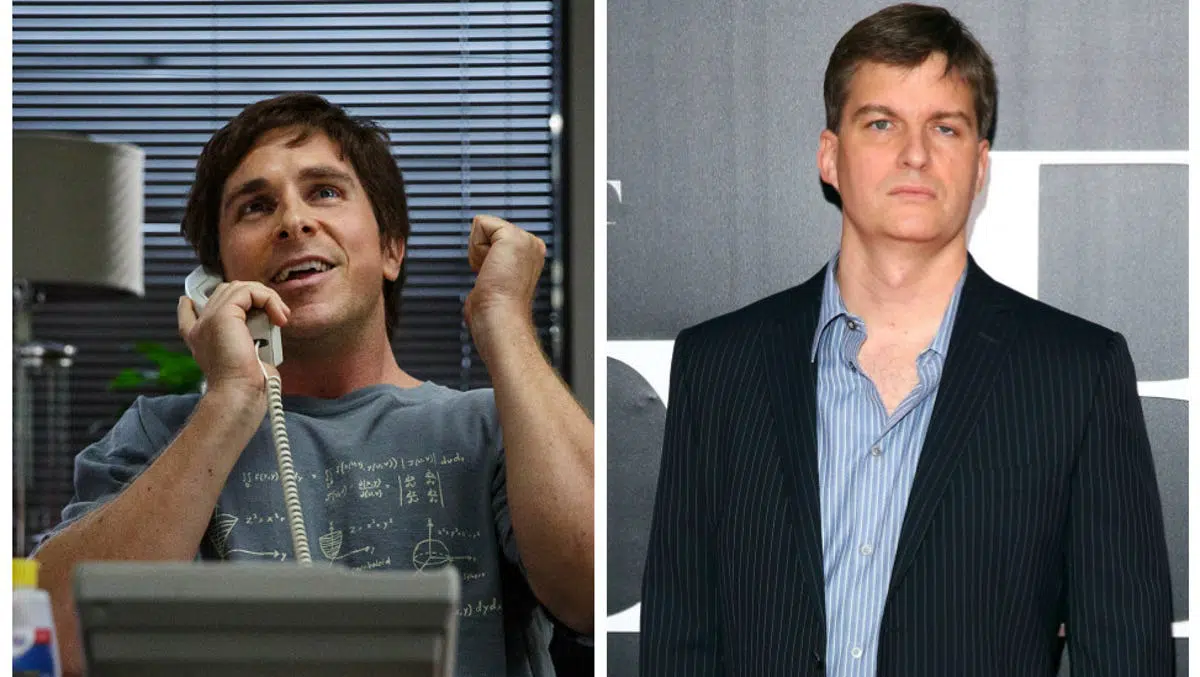

Burry no filme ‘A Grande Aposta’. Gestor de fundos apostou na queda do mercado de títulos hipotecários que precipitou o tombo global de 2008.

Quando o Morgan Stanley finalmente admitiu a derrota e saiu do comércio, eles perderam 9 bilhões de dólares líquidos, a maior perda comercial da história de Wall Street. No final de 2007, o banco perdeu mais de US$ 37 bilhões através do mercado de títulos hipotecários subprime e derivativos relacionados. As perdas totais em ativos relacionados ao subprime dos EUA eventualmente superariam US$ 1 trilhão.

Dr. Michael Burry descontou suas fichas para seu grande curta em 31 de agosto. Seus lucros foram de mais de 720 milhões de dólares. Contudo, para seu desgosto, os investidores que tinham tão pouca fé em sua estratégia nunca o agradeceram ou se desculparam com ele por questionar sua ética e até mesmo sua sanidade.

Ele sempre rejeitou a política padrão de gerente de dinheiro de cobrar uma taxa de 2% do topo de sua carteira total de ativos gerenciados, acreditando portanto, que isso não era nada mais do que uma maneira de enganar os investidores sem fazer nenhum trabalho real.

Essa integridade lhe custou caro enquanto ele pagava prêmios pesados em suas trocas de crédito. Ele até teve que demitir funcionários para manter sua posição. Depois que ele fez seus clientes ainda mais ricos com sua aposta descontroladamente acertadas e bem sucedida, ele decidiu inverter o curso e começar a cobrar taxas deles.

Burry hoje

Burry ainda está envolvido no setor financeiro, e ele ainda está fazendo previsões sobre o que poderia dar errado na economia. Além disso, ele liquidou sua empresa em 2008 para, em vez disso, se concentrar em seus investimentos pessoais. Estima-se que Michael Burry tenha um patrimônio líquido de aproximadamente US$ 200 milhões.

Gostou do conteúdo? Então, acesse mais artigos sobre os homens mais ricos e bem-sucedidos do mundo navegando no nosso blog!

-

Finanças23 horas atrás

Não fique calado! 5 direitos que todo consumidor deve saber para não ser enganado

-

Mundo7 horas atrás

Não é Paris nem Nova York: cidade mais linda do mundo fica no Brasil

-

Tecnologia1 dia atrás

Bradesco, Santander e BB confirmam adesão ao Origem Verificada, recurso antifraude da Anatel

-

Finanças2 dias atrás

Qual é a celebridade feminina mais rica dos EUA? Veja o top 10

-

Economia1 dia atrás

Quanto custaria o Motorola V3 nos dias de hoje?

-

Bancos10 horas atrás

Dinheiro ‘desaparece’ das Caixinhas e clientes do Nubank exigem solução

-

Imposto de Renda - IRPF2 dias atrás

Governo vai alterar declaração de investimentos no IR; veja as medidas previstas

-

Empresas1 dia atrás

ChatGPT revoluciona reuniões empresariais com novas funções