Ações, Units e ETF's

Eletrobras (ELET3): Ebitda acima das projeções e outros bons resultados, diz BTG

O EBITDA ajustado foi de R$ 4,28 bi

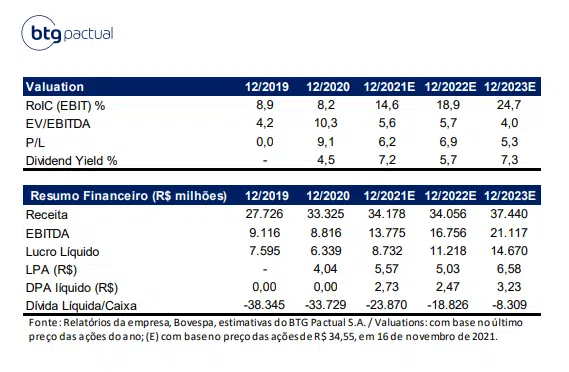

O BTG Pactual analisou o ativo Eletrobras (ELET3) em seu portfólio, que está com recomendação de Compra e preço-alvo em R$ 68 por ação.

De acordo com o banco de investimentos, a estatal registrou EBITDA de R$ 4,68 bilhões no terceiro trimestre de 2021, impactado por grandes eventos pontuais. “As provisões para contingências totalizaram R$ 9,43 bilhões, dos quais R$ 9 bilhões relacionados aos empréstimos compulsórios da empresa, que foram totalmente compensados por diversos eventos pontuais positivos”, disse.

E acrescentou os dados: “o acordo GSF (R$ 3,88 bilhões); o reperfilamento da Rede Básica Sistema existente (RBSE) (R$ 4,86 bilhões); e reversões de imparidade (R$ 454 milhões), bem como o impacto das receitas/custos de construção (+R$ 397 milhões).”

Assim, o EBITDA ajustado foi de R$ 4,28 bilhões, acima das projeções do BTG devido aos bons resultados em geração e transmissão. Com uma linha de equivalência patrimonial de R$ 920 milhões devido aos resultados positivos da Norte Energia, SPE Chapecoense e Cteep e despesas financeiras líquidas acima do esperado, o lucro líquido ajustado atingiu R$ 3,65 bilhões.

- Eletrobras: veja o 3TRI21 aqui.

BTG Pactual – Eletrobras (ELET3)

Ainda de acordo com o BTG, enquanto o segmento de transmissão foi impactado positivamente por maiores receitas financeiras da RBSE (ou seja, maior inflação), o segmento de geração se beneficiou de energia vendida a preços mais elevados no mercado livre pela Eletronorte; Furnas e CGT Eletrosul; maior despacho térmico da Usina Termelétrica Santa Cruz; maiores receitas em Angra 1 e 2; e custos de compra de energia abaixo do esperado.

“Além disso, despesas de PMSO recorrente permaneceram estáveis ano a ano, mostrando um bom controle sobre os custos, apesar das pressões inflacionárias. Os resultados foram novamente impactados negativamente por provisões. As provisões totais atingiram R$ 9,43 bilhões, sendo R$ 9 bilhões na holding, referentes ao empréstimo compulsório por conta da reclassificação do risco de perda (de remota para provável) e decisão judicial desfavorável; R$ 354 milhões na Chesf também por reclassificação de risco de processos judiciais; e R$ 340 milhões no nível de holding relativos a créditos CCC devidos pelas distribuidoras privatizadas (Boa Vista, Ceron e Eletroacre) à Eletrobras”, destacou.

E concluiu: “ainda temos que entender melhor o que levou a esse aumento do empréstimo compulsório, já que é um componente relevante para o processo de privatização.”

-

Cotidiano12 horas atrás

Como pintar a casa sem sujeira: técnica do papelão ganha adeptos nas redes sociais

-

Economia11 horas atrás

Pix passa por transformação: 8 milhões de chaves serão desativadas

-

Bancos1 dia atrás

‘Golpe da mão fantasma’: conheça essa nova ameaça digital e saiba como se proteger

-

Tecnologia2 dias atrás

Spotify anuncia aumento na assinatura em vários países

-

Mercado de Trabalho1 dia atrás

Cancelamento da contribuição sindical pela internet é aprovado pelos deputados

-

Curiosidades1 dia atrás

Família milionária transforma céu em caixa eletrônico ao fazer chover R$ 27 mil

-

Curiosidades2 dias atrás

Agricultor encontra bilhões em OURO, mas não leva nem 1 centavo; veja com quem ficou

-

Economia1 dia atrás

Saiba em quais estados estão os m² mais caros do Brasil [ranking]