Finanças

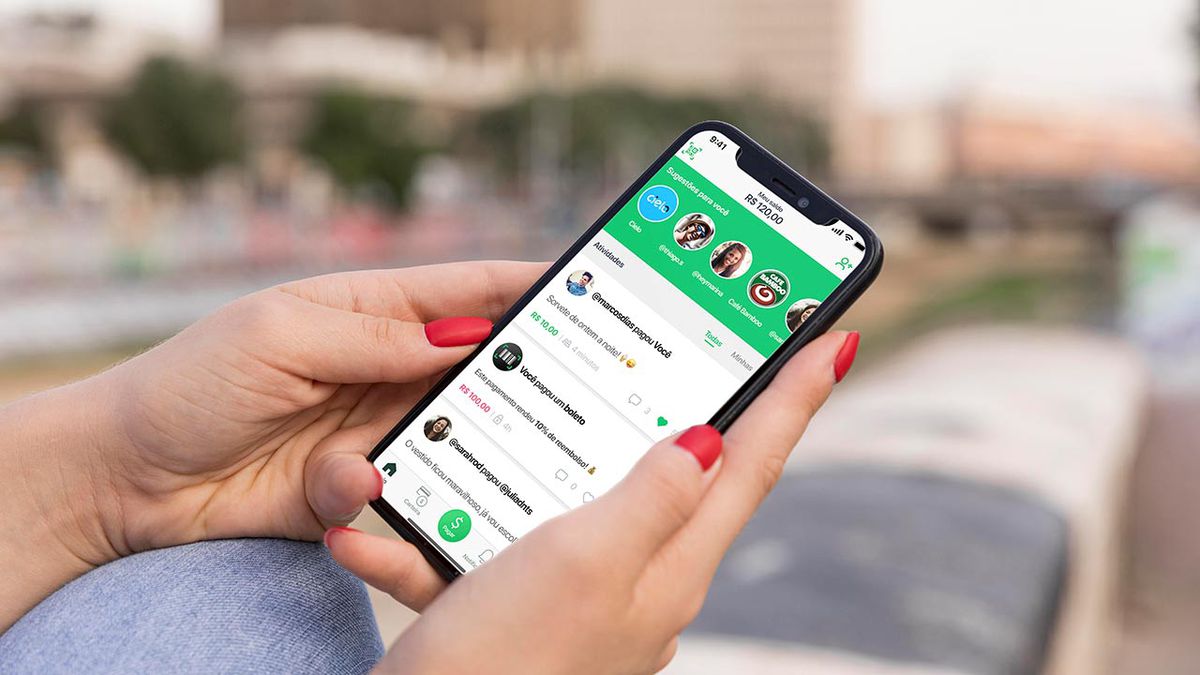

PicPay: vale a pena, mesmo com as taxas?

Com a popularização da carteira digital, muitas pessoas estão na dúvida se realmente compensa utilizar os serviços. Confira se é vantajoso abrir uma conta.

O PicPay é um serviço que cresce cada dia mais. Com várias opções de pagamento, transferências e transações, o app é simples e fácil de usar. Mas é preciso conhecer todas as suas taxas e tarifas, por isso, separamos várias informações sobre a plataforma para você decidir se compensa utilizar os serviços, ou não.

Sendo a maior carteira digital do país, com mais de 30 milhões de usuários, o PicPay se tornou uma das grandes alternativas para os brasileiros pagarem contas e fazer transferências. O serviço foi desenvolvido por uma fintech brasileira em 2012 e o objetivo principal era criar praticidade para as operações cotidianas, como pagamentos e recargas de celular.

Como funciona o PicPay?

O aplicativo está disponível para Android e iOS. Para realizar o cadastro, são solicitadas informações básicas, como:

- CPF;

- E-mail;

- Telefone;

- Senha.

Após isso, você pode complementar as informações com os dados do seu endereço, CEP e bairro.

Depois do cadastro, você pode adicionar dinheiro na carteira digital de três formas: via TED, boleto bancário ou cartão de débito virtual do Caixa Tem, no caso do auxílio emergencial. Com isso, você também pode adicionar seus cartões de crédito para realizar pagamentos diretamente no app pelo QR Code, sem precisar utilizar dinheiro ou a versão física do cartão.

Dentre as vantagens do PicPay, a praticidade é a maior delas. Pagar contas e boletos sem precisar utilizar o dinheiro em espécie é uma das grandes funcionalidades no aplicativo. Além disso, ferramentas gratuitas e de rápida absorção são os destaques da plataforma.

Como o aplicativo é o maior do Brasil nesse segmento, existem muitas parcerias com estabelecimentos e máquinas de cartões de crédito, o que facilita ainda mais a praticidade e segurança do cliente.

Quais são as taxas do aplicativo?

As principais taxas da ferramenta estão envolvidas diretamente com algumas transações, que são elas:

- Pagamento de boletos;

- Uso de cartões cadastrados;

- Saques.

Qual é o limite de pagamento?

No mês, o cliente pode realizar até R$ 800 reais em pagamentos, após isso, o PicPay cobra juros de 1,99% sobre o valor excedente. Os pagamentos podem ser via QR Code, envio de dinheiro para outros usuários, ou parcelamento de compras.

Para envio de dinheiro a outros usuários, o PicPay não cobra taxas, a não ser que você exceda o limite de R$ 800 reais. Sobre receber dinheiro, a plataforma também não cobra nenhum tipo de juros. Para os negócios, é cobrado um percentual de 2,99% por receita com o QR Code.

Também não é cobrada a taxa de operação via pagamentos por boleto. Mas se você preferir a modalidade do cartão de crédito, terá que pagar uma taxa de 2,99% sobre o valor.

Para transferências de mesma titularidade, ou para terceiros, não existe nenhum tipo de taxa a ser cobrada. Porém, quem transfere do Caixa Tem (auxílio emergencial) para o PicPay, tem uma pequena taxa de 1,99% sobre o valor.

Já o parcelamento de boletos realizado pelo cartão de crédito possui uma tarifa de 3,49% do valor sobre cada parcela, além dos juros. Para saques da conta, a partir do segundo, é cobrado uma taxa de R$ 6,90, o primeiro saque é gratuito.

Também é possível incluir saldo na carteira digital com cartão de débito, mediante taxa de 1,99% por transação. Por fim, usuários do PicPay Empresas pagarão 0,99% por recebimento através do Pix, a partir de janeiro de 2021.

Vale a pena usar o PicPay?

Se você procura comodidade e praticidade para realizar suas operações, o aplicativo é uma ótima escolha, pois nele é possível fazer transações sem pegar filas enormes, no conforto da sua casa. Cada vez mais, a carteira digital toma conta do dia a dia dos brasileiros, por isso vale a pena ficar de olho no custo benefício que o PicPay traz.

-

Finanças21 horas atrás

Não fique calado! 5 direitos que todo consumidor deve saber para não ser enganado

-

Tecnologia1 dia atrás

Bradesco, Santander e BB confirmam adesão ao Origem Verificada, recurso antifraude da Anatel

-

Mundo4 horas atrás

Não é Paris nem Nova York: cidade mais linda do mundo fica no Brasil

-

Finanças1 dia atrás

Qual é a celebridade feminina mais rica dos EUA? Veja o top 10

-

Economia1 dia atrás

Quanto custaria o Motorola V3 nos dias de hoje?

-

Imposto de Renda - IRPF2 dias atrás

Governo vai alterar declaração de investimentos no IR; veja as medidas previstas

-

Bancos7 horas atrás

Dinheiro ‘desaparece’ das Caixinhas e clientes do Nubank exigem solução

-

Imposto de Renda - IRPF2 dias atrás

Caiu na malha fina do Imposto de Renda? Saiba como verificar e corrigir erros